世茂福晟215天变局:一笔有待重置的交易

从房地产网络资本的角度来看,衡量损益总是精明的,就像那句话:"没有永远的朋友,只有永远的利益。

石茂、福生起初都很敬重地维持了"世纪之大",经过近半年的迂回、转折和拆除,似乎陷入了僵局,还有更多的问题:一方面,石茂没有真正拥有富生,但他没有真正拥有富生;另一方面,石茂并没有真正重组和清理复杂的债权人的权益和债务。

最近,知情人士向新媒体透露,石茂再次拒绝承认早该成立的一家私人股本基金。如今,傅胜一直无法为自己承担责任,但石茂的"康复"态度正变得越来越模糊,这215天的"合作"可能会被取代。

重新梳理石茂扶生的交易,再加上债权人的连续报告,我们可以看到,石茂并不执意做一个"白衣骑士"。对于进入游戏的"后遗症",石茂甚至想出了如何划定界限。

早在2020年1月,徐石坛和潘伟明一起宣布了石茂集团与扶生集团的战略合作。这次以"河施富茂"为主题的新闻发布会是在全国200多家主流媒体的见证下完成的。

最终被广泛宣传的是许石滩一再强调的--这是一项不存在谁收购谁的交易,而是1≤1>2的双赢基础。

在这句话后面,留下了许多"深意"。

抚生鸡毛

首先,石茂宣布将还清和重组富生的债务,帮助富生集团走出困境,尽快恢复生产经营。

但事实上,在石茂介入债务泥潭的六个月里,富生债务已经引发了多起集体保护职工权益、推迟相关项目交付、资金逾期收回债务的事件。在这些风暴的背后,陷入困境的扶生似乎并未等待未来的行动。

在宣布合作的三个月后,福生在福州的总部大楼引进了一批前富生员工来捍卫他们的权益,这是因为富生在集团内部承诺的早期股本回报以及项目和投资承诺。

据相关媒体披露,2017年,富生出于准备上市的理由,要求内部员工以0.2元的价格购买原股,并表示将在上市完成后还回。从那时起,承诺给员工的退市期一直推迟到目前为止,最初的股价已经缩水了好几倍,一些员工无法退出。

此外,富生不仅是一种股权承诺,还允许内部员工以"固定收益每年30%"的方式跟进相关项目,这被称为员工福利的"金融投资"。在金融危机的后续行动中很难扭转局面,员工和投资项目的大部分本金和利息都无法及时兑现,这些投资涉及的金额高达15亿元。

一波又一波-2020年5月,郑州福生兴隆市与富生集团旗下的钱龙城同时遭遇业主权益保护,不仅涉及延期交付和违法收费,还涉及私人修改合同、虚假宣传、交付质量等问题,如业主权益保护等问题,不仅涉及延期交付、非法收费,还涉及私人修改合同、虚假宣传、交付质量等问题。

2020年7月,天津乾隆大学项目因富生现有资产被冻结而推迟两次后,不可能强制入户,业主也没有办法维护自己的权益。

最近的一次是8月10日,这位告密者向新的房地产媒体--抚生上海钱滩项目7.5亿私人股本基金支付时间再次推迟,在一个月前,大学校宣布了上海钱滩并购私募股权基金第一阶段退出计划。然而,由于涉及合同纠纷的项目,原本用于支付本金的资金早已被司法机构阻止和冻结,但现在支付的实际日期仍有疑问。

2018年5月,抚生从海航接管了上海钱滩项目,当时这笔交易花费了近30亿元。不久,富盛就成立了一家上海钱滩项目并购私募基金,该基金分为两个阶段,总计7.5亿元,该基金的到期日为两年。

两年后,上海钱滩项目基金已到付款日期,奎派宣布退出计划,并表示已将持有的股份转让给富生,富生可以退出基金。同时,该基金透露,第一笔本金预计将在2020年7月支付,第二本金预计将于2021年4月支付。

然而,这所大学校发布的退出计划是在未经投资者同意的情况下公布的,2020年7月支付本金的协议也失败了。投资者等已注意到无限期推迟付款。

富生集团的项目和投资无法偿还,股权难以偿还,破产、裁员、冻结股权等负面消息仍在刺激有关各方的神经。这不是这些债权人和投资者没有把希望寄托在石茂身上,而是他们收到了含糊的声明和犹豫不决的回应。

石茂逐渐恢复了它的意义。

回头看,不难发现,在实际立场上,石茂总是说,交易是一种合作,除了占据主导地位外,还意味着一旦出了差错,也会有回旋余地。

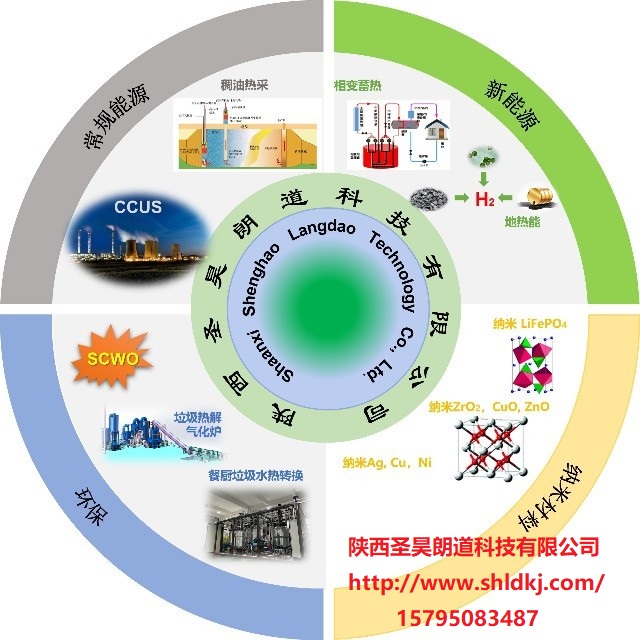

在这方面,石茂为扶生推出了双赢的"世茂富生"平台,并宣布将在全国范围内开展房地产开发、建设和物业管理等领域的战略合作,其中,除了价值1000亿元的可用资源外,还有大量老改革项目,都是由石茂管理和运营领导的。

同时,在宣布合作两个月后,石茂对福生的组织结构进行了剧烈的重组,原福建福生总部更名为世茂福生总部、石茂福生上海公司、郑州公司、长沙公司,原福建福生公司的若干区域结构直接接管,包括福州、广州、惠州、漳州等地区。

在富生股权重组中,石茂选择了"福建福生集团有限公司"(以下简称"福建富生集团有限公司")、"福生寿险服务集团有限公司"(以下简称"富生服务集团有限公司")和"福建柳建集团有限公司"(以下简称"福生六建")三家公司进行主要干预,参与方式不同。

其中,作为富生集团主要房地产平台的福建福生,跌至51%。世茂引进该基金持有49%的股份。该基金由石茂、东方资产和新大资产合伙公司共同设立。石茂仅持有平潭振延企业管理有限公司16.67%的股份。

富生服务被世茂集团收购,拥有石茂物业51%,富生仅占9%的股份,将在很大程度上注入未来的世茂地产平台;在福建六建的运营中,石茂更加含蓄,不持有领先股权,还将转让给福建富生共同基金持有19.00%的股份,而石茂间接持有很少的股份来经营。

总之,一些业内人士估计,由于石茂的平潭振岩持有扶生平台基金16.67%的股权,而石茂间接持有福建扶生与福建六建的合并股权不超过12%。

因此,一层又一层的股权经营,石茂没有消耗太多的资金,已经拥有福建抚生、福建六建、老改革资源四千亿元等大部分项目的主导和支配权。此外,由于只有少量股份,石茂甚至没有触及到一张纸的发行。

收购路径一次又一次澄清后,石茂对部分项目资产进行了搞活,重点放在资产质量高、负债少的项目上,而负债明显、销售回报缓慢的资产基本没有投入运营。

然而,据此前宣传,石茂与福生合作,石茂福生平台房地产复业率高达95%,包括其三大公司在建的53个项目中的6个地区;在项目交付中,该平台共交付项目11个批次,大部分项目相对按时交付;同时,石茂福生平台在2020年上半年完成销售约88.4亿元。

值得注意的是,在3月30日的上一次业绩会议上,石茂在石茂福生平台的合作下说,石茂富生土壤储备库已超过1200亿元,今年的销售目标将定为300亿元,但目前的完成率不超过一半。

同一天,石茂富生在河南省信阳收购了三块住宅用地,总成本为4.3亿元。自那以后,没有新的土地投资行动。

不难看出,石茂对扶生合作的态度是可以遵循的。

此前,石茂曾表示将帮助扶生巩固债务,包括用长期债务取代短期债务,并利用部分销售收入来偿还债务。现在,该公司已转变为清理资产和重振资产。目前尚不清楚谁将承担债务,以及如何解决债务。

要重置的事务

除了扶生的顽固不化的债务外,石茂还可能受到万科战争的刺激,用非常安全的边境线把泰和扔进泰和。

7月31日,泰和集团与万科子公司签署了股权转让框架协议,在完成交易的前提下,19.9%的股份以每股4.9元的价格转让,总价约24.3亿元。

根据公告,这笔交易需要达到两个严格的前提:一方面,台和将制定债务重组计划并与债权人达成协议;债务重组计划能够支持泰和恢复正常生产;能够支持泰和可持续经营;债务重组计划可以得到泰和和万科的一致批准。

另一方面,万科已完成法律、金融、商业等方面的尽职调查,并就尽职调查及拟议交易中发现的问题的解决方法达成协议,并无重大问题影响建议的交易,同时亦无重大问题或重大的不利改变影响台和的继续运作。

此外,万科在确保上述条件实施之前和之后,不对太和投资、黄奇森和太和集团的经营和债务承担任何责任,也没有责任向上述各方提供任何信贷增强措施或财政支持。

可以理解的是,万科对泰和的战争并不意味着全部的债务,只有在消除了所有的债务"混乱"之后,才真正解决了这一问题。

这样的协议,泰和也不得不接受。

据统计,2019年太和集团计息负债96亿元,净负债率243.76%,资产负债率84.88%。截至2019年底,泰和集团货币资金132亿元,总资产2243.1亿元,总负债1905.6亿元。

截至2020年7月7日,泰和集团尚未偿还今年到期债务270.65亿元,到期债务555.1亿元,一年内到期债务1464.3亿元,涉及近20家信托公司。

相比之下,在2019年,富生集团的利息负债为304.77亿元,资产负债率为77.32%。到2019年底,富生集团拥有货币基金31.84亿元,总资产913.95亿元,负债总额706.4亿元。

截至2019年12月31日,抚生集团短期贷款17.81亿元,一年内到期非流动负债46.06亿元,非流动负债236.58亿元,新增对外担保12亿元。

许石滩曾表示,他不会做亏本生意,但他不知道自己是否真的做得很好,但越来越清楚的是,资本崩溃的时代似乎已经结束,现在更多的是为了安全,而不是过去。